ジュニアNISA廃止後、代わりに子どもの教育資金を準備する方法は?

いよいよ2024年から「新NISA」がスタートしますが、それに伴い、子どものための資金づくりを目的とした未成年向けの「ジュニアNISA」が、2023年いっぱいで廃止されることになりました。では、2024年以降、ジュニアNISAの代わりに、子どもの教育資金を準備する効果的な方法はあるのでしょうか? ジュニアNISAで運用してきた資産が2024年以降どうなるかをおさらいしたうえで、代わりになる方法について見ていきましょう。

ジュニアNISA廃止で2024年以降どうなる?

2024年から「新NISA」がスタートし、「ジュニアNISA」は2023年限りで廃止されます。

そもそもジュニアNISAとは?

そもそもジュニアNISAとは、未成年向けのNISA(少額投資非課税制度)で、0~17歳(口座開設年の1月1日現在)が利用できます。子どもの将来に向けた資金づくりを目的に、2016年から始まりました。

非課税となる対象は通常のNISA同様、投資信託や株式などへの投資で得られる配当金、譲渡益や分配金で、非課税期間も一般NISAと同じく最長5年間です。通常、これらの利益には約20%の税金がかかりますが、NISAの各口座で購入すればその税金がかからず、有利に運用することができます。

ただし、ジュニアNISAは非課税投資枠の上限が年間80万円で、18歳(3月31日時点で18歳である年の前年12月31日)までは原則として払い出しができません。

【2024年以降】これまでの運用商品は18歳まで非課税に

ジュニアNISAは2023年で廃止されますが、これまで運用してきた資産は、他のNISA同様、従来通りの運用が継続されます。しかも、これまでジュニアNISAは非課税期間が最長5年間でしたが、制度廃止後は2024年以降も成人(18歳)になるまで非課税で運用できます。

なお、これまでのジュニアNISAでは5年間の非課税期間終了後、続けて非課税特典を受けるにはロールオーバー(移管)の手続きが必要でしたが、2024年以降は自動的に「継続管理勘定」に移管され、非課税での運用が継続されます。

さらに、これまでジュニアNISAの運用商品は18歳になるまで原則として払い出しができませんでしたが、2024年以降はいつでも払い出しが可能になります。

ただし、これまでのジュニアNISAでは成人になると(18歳になる年の1月1日に)自動的に成人向けのNISA口座が開設され、移管される仕組みでしたが、2024年以降は自動的に「課税口座」へ払い出されるので要注意です。

ジュニアNISA制度についてさらに知りたい方は「ジュニアNISAはいつまで? 廃止後の扱いについても押さえておこう」をあわせて確認してみましょう。

参考:ジュニアNISAはいつまで? 廃止後の扱いについても押さえておこう

子どものための資金準備に向けて、ジュニアNISAに代わる制度

ジュニアNISAが2023年末で廃止されることで、残念ながら未成年者(18歳未満)向けの非課税制度はなくなります。これまでこの制度を利用していた方や、子どもの教育資金を準備しようと思っていた方にとっては、2024年以降に使える代わりの制度を知りたいのではないでしょうか。

新NISA

ジュニアNISAの廃止で子ども名義の非課税口座は作れなくなりますが、2024年から新NISAがスタートし、親(成人)の非課税投資枠が拡充されます。

これまで非課税枠を利用できる年間上限額は、一般NISAが120万円、つみたてNISAが40万円で、どちらか一方を選ぶ必要がありましたが、新NISAでは成長投資枠が240万円、つみたて投資枠が120万円と大幅に増え、併用も可能になります(ただし、総額で1800万円)。しかも、制度自体が恒久化され、非課税期間も無期限になります。

したがって、子ども名義の口座は作れませんが、親名義のNISA口座の中で、子どものための資金準備を行うことができるはずです。

2024年から始まる新NISAの制度についてより詳しく知りたい方は「新NISAとは?いつから始まるの?制度の内容や特徴をわかりやすく解説」をチェックしてみてください。

参考:新NISAとは?いつから始まるの?制度の内容や特徴をわかりやすく解説

もっと詳しく知りたい方:アセマネ会社によるNISA制度改正のポイント解説

https://note.nam.co.jp/m/mc4772f7bf330

その他、学資保険などを活用する方法もありますが、今回は割愛させていただきます。

「ゴールベースアプローチ」で教育資金を準備する

ジュニアNISAがなくなったとしても、親名義で教育資金作りを行うことはできます。ただし、子どものための資金を準備するにあたっては、ただ漠然と始めるのではなく、大学入学や結婚など、子どもの成長に合わせて計画的にお金を増やしていくことが大切です。

「ゴールベースアプローチ」とは?

そのための手段の一つが「ゴールベースアプローチ(Goal Based Approach)」という方法です。これは、「個人の将来の目標(ゴール)を達成するために資産管理を行う」というものです。単に資産を増やすことを目的にするのではなく、人生で実現したい具体的な目標を定め、それを達成するために必要なお金を準備するという考え方によって、資産運用や収支を管理する手法です。

具体的には、まず「何のために、いつまでに、どのくらい必要か」という目標を設定し、それに合わせて運用計画を策定して、実行します。その後、運用状況を適宜確認して、見直すというやり方です。

米国で90年代から取り入れられている方法で、日本でも金融庁が金融機関に対し、顧客本位のアプローチ方法として、金融商品をベースにしたプロダクトアウト型から脱却してゴールベースアプローチへと切り替えることを推進・強化する方針を示しています。

ゴールベースアプローチを可能にするアプリ「Goal Navi」

教育資金を準備する方法はさまざまですが、まずは目標を設定し、それぞれに合ったやり方を探してみるといいでしょう。それに役立つ便利なツールが、目標達成型資産運用アプリ「Goal Navi」です。その特徴を見ていきましょう。

① 「Goal Navi」なら効率的に運用ができる

「Goal Navi」を利用すれば、ゴールベースアプローチによる効率的な資産運用が可能です。たとえば、「15年後の子どもの大学入学費用として500万円準備したい」とか「定年後の不安を解消したい」といった目的別に、それぞれに適した運用方法をナビゲートしてくれます。

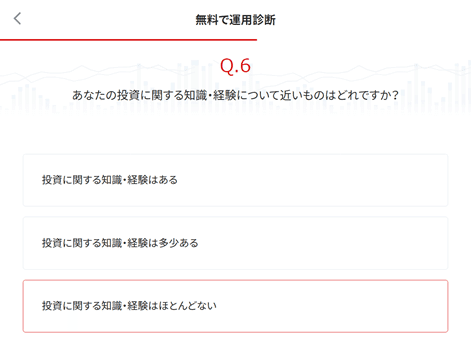

② 目標設定は無料診断のQに回答するだけ

といっても面倒な手続きは一切不要。3分程度の無料診断の簡単な質問に回答していくだけで、自ずと目標が見えてきます。

まずは「Goal Navi」の無料診断をしてみましょう。

③ 無料診断をもとにした一人一人に最適な運用プラン

無料診断で投資に対する考え方もわかるため、一人一人に合った運用スタイルを見極め、最適なプランを提示してくれます。

④ 入金した当日からすぐに運用開始

まとまったお金がなくても、毎月1万円から積み立てOK。資産運用は期間が長いほど、増える効果も大きくなります。「Goal Navi」は口座開設がスマホで5分程度。運用は入金した当日からすぐにスタートします。

⑤ 自動リバランスで運用経験が少なくても安心

これまで運用した経験があまりないと、続けていくことに多少不安を感じるかもしれませんが、資産配分の見直し(リバランス)なども自動的に行われるので、手間いらずで安心です。

⑥ いつでもどこでも運用状況を確認OK

アプリなので、いつでもどこでもスマホなどで最新の資産状況や運用状況が確認できます。目標に対して今どのくらいの立ち位置かがわかるので、計画的に戦略を立てられます。

まとめ

ジュニアNISAは2023年限りで廃止されますが、新しいNISAや保険など、代わりに利用できる制度があります。

子どもの教育資金は使う時期がある程度決まっているので、その時期に合わせたゴールベースアプローチによる資産運用が有効です。これを簡単に実現できる目標達成型資産運用アプリ「Goal Navi」を活用して、最適な資産運用の方法を見つけてみてはいかがでしょうか。

「Goal Navi(ゴールナビ)」に関する重要事項