金融界のクジラ「GPIF」から学ぶ、失敗しないためのポートフォリオの考え方

彼らの動向が市場を左右することから「クジラ」と称されるGPIF(年金積立金管理運用独立行政法人)。運用成績が年金財政にも影響を与えることから、その動向は常に注目されています。

本稿では、GPIFからポートフォリオの考え方を学びましょう。

分散投資の秘訣「ポートフォリオ」の重要性

GPIFは、日本の年金積立金を運用している厚生労働省管轄の独立行政法人です。国民の年金積立金を運用しているため、負けることが許されない難しい立場にあります。

そんなGPIFが積立金を運用するうえで重視しているのが「ポートフォリオ」。投資の世界には「卵は1つのかごに盛るな」という有名な相場格言があります。投資は、1つのカテゴリーに資金を集中すると、その分野にとってマイナスの経済状況になったときに大きな損失を被るリスクがあるのです。

株式を例にすると円安局面では輸出関連株が買われますが、逆に円高局面では為替の影響を受けにくい内需関連株がディフェンシブ銘柄として人気を集めます。両方の局面に対応できるように輸出関連株と内需関連株に分散投資していれば、片方の損失をもう一方の利益で相殺できるという考え方です。

なぜGPIFは年率3.6%で運用できるのか?ポートフォリオをのぞいて見る

「2022年度の運用状況(https://www.gpif.go.jp/operation/last-years-results.html)」

下部の説明は編集部

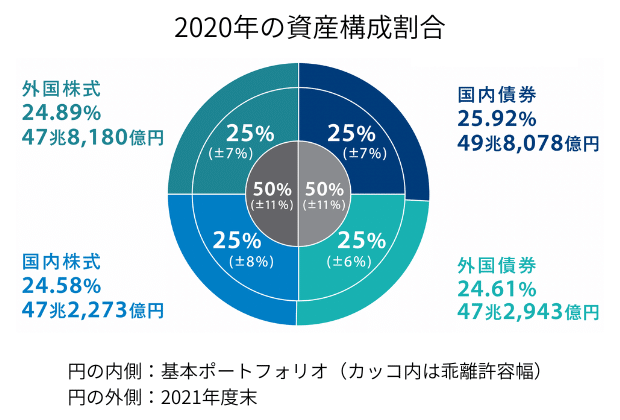

GPIFが運用しているポートフォリオの基本は「国内株式」「外国株式」「国内債券」「外国債券」の分散投資です。それぞれに25%ずつ保有することを基本配分比率にしていますが、カテゴリーごとに±6~8%程度の誤差は許容範囲としています。また株式と債券の比率も50%ずつが基本ですが、±11%までは柔軟に運用する方針です。

このように配分比率をきちんと設定して、それに沿って運用した結果、2022年度(2023年3月末時点)の比率は国内債券26.79%、国内株式24.49%、外国債券24.39%、外国株式24.32%と、±0.68~1.79ポイントのわずかな誤差の範囲に収まっています(上図参照)。この結果、GPIFは2001~2022年度までの資産運用で年率3.59%の利回りを達成しました。

2022年度までの累積収益は+108兆3,824億円で、うち配当金や分配金等によるインカムゲインが47兆527億円あります。保有しているだけで入る配当金の増配効果も大きい傾向にあります。負けが許されないなかで約108兆円もの収益を上げたことは、資産運用の重要性を改めて認識させる結果といえるでしょう。

GPIFのポートフォリオはどのように変化してきたのか

GPIFが資産配分のバランスに柔軟性を持たせている理由は、市場動向を見極めて株式の比率を高めたほうがよい時期があることを知っているからです。

株式市場が低迷から上昇にトレンドが変わったときに、25%ずつの保有比率にこだわっていると株式で稼げるチャンスをみすみす逃すことになります。そのため国内株式は33%、外国株式は32%まで増やしてよいことにしているのです。

この方針からGPIFのポートフォリオは、時期によって変化しています。これまでの流れを見てみましょう。

「平成25年度業務概況書(https://www.gpif.go.jp/operation/state/pdf/h25_q4.pdf#page=11)」

※四捨五入のため、各数値の合算は合計と必ずしも一致しない

公式サイトに掲載されている過去の運用状況で最も古い2013(平成25)年度のポートフォリオは、国内債券に偏ったものでした(上図参照)。過半数以上の55.43%を占め、株式の比率は国内・外国株式を合わせても32.06%に過ぎませんでした。つまり2022年度とは、まったく異なる資産構成で運用されていたのです。

「平成28年度業務概況書(https://www.gpif.go.jp/operation/state/pdf/h28_q4.pdf#page=18)」

下部の説明は編集部

3年後の2016年(平成28)年度末のポートフォリオは、国内債券の比率が大幅に下がり40%を切っています。半面、株式が国内・外国株式を合わせて46.70%と増え、積極運用に方針が変わったことがうかがえるでしょう(上図参照)。ただ国内債券に比重を置くポートフォリオの構成は維持しています。

「2020年度業務概況書(https://www.gpif.go.jp/operation/2020_4Q_0702_jp.pdf#page=30)」

下部の説明は編集部

2020年になるとポートフォリオの資産構成は、2022年度の形に修正されました。4つのカテゴリーに25%ずつ均等に投資するバランス型のポートフォリオです。実際の資産残高もほぼ均等になっています(上図参照)。

このようにGPIFは、ポートフォリオの資産構成を市場環境に合わせて変化させながら年率3.59%の利回りを確保してきたのです。

一流投資家のポートフォリオから学ぶ「リバランス」の効果

ポートフォリオの重要な考え方に「リバランス」があります。リバランスとは、ポートフォリオを構成する銘柄や資産を入れ替えることです。

銘柄の入れ替えについては、一流投資家のポートフォリオから学ぶことができます。世界的な投資家ウォーレン・バフェット氏の資産の大半は、彼が率いる投資会社バークシャー・ハサウェイの株式です。

バフェット氏の投資哲学は「バリュー株投資」「成長株投資」を基本としています。。日本の株式市場でもバフェット氏が割安な株価にある大手商社株へ投資したことが大きな話題となり、2023年における日本株上昇の一因になりました。バフェット氏が次にどの日本企業に投資するかも市場の関心を集めています。

また、ロイターによるとバークシャー・ハサウェイは、2023年第2四半期に米国の住宅建築メーカー、DRホートン、レナー、NVRの3社へ新たに投資しました。当時住宅建築会社にとっては、住宅ローン金利の上昇で需要が減退することから株価には逆風の状態でした。

しかし、バークシャー・ハサウェイは売り出し中の住宅の在庫が少ないことから、新規の住宅建設による需要と相殺されると指摘して投資に踏み切ったのです。

もう一人例を挙げると、一流投資家ポール・サイ氏は米国の半導体メーカーであるエヌビディア株を底値で大量に購入して株価の反転上昇により巨額の利益を得ました。

サイ氏がエヌビディアに着目したのは、同社がCPU(画像処理装置)においてリーダー的な企業であったことです。CPUは、AIや仮想通貨などに不可欠なため、エヌビディアの株が下落を続けていたことをむしろ買いチャンスと見て積極的に投資したのです。その後、エヌビディアは業績も株価もV字回復しています。

バフェット氏とサイ氏に共通している投資方針は「良い会社が安くなったときに買う」です。そしてパフォーマンスが悪くなった株は売却する……この考え方にリバランスの効用が端的に示されているといえるでしょう。

状況に応じた攻守の切り替えが求められる

ポートフォリオの重要性とリバランスの効果について見てきましたが、大事なのはこれらの考え方を日頃の資産運用に生かすことです。一日中相場を気にする必要はありませんが、金融・経済・社会情勢の変化を見極め、株式の運用で積極的に攻めるか、債券の運用で手堅く守るか攻守の切り替えが求められます。

組み入れる銘柄については、バフェット氏やサイ氏の投資事例のように良い企業の株が安い状態にあるときに購入すれば、小さいリスクで大きな利益を上げることが期待できるでしょう。反対に保有している銘柄でパフォーマンスが悪いと判断できる銘柄を処分することも大事です。

これまでポートフォリオを作成せずに、その場の流れで投資してきた人は一度自分の資産内容を整理し、本当に保有したい銘柄や資産でポートフォリオを作成してみるのもよいでしょう。特に1つの銘柄や資産に資金が集中している場合は、分散投資する意味でもポートフォリオの作成が求められます。

2024年から新NISA(少額投資非課税制度)がスタートしました。これを機に初めて投資を行う人もいるかもしれません。GPIFの失敗しないポートフォリオの考え方から学んで資産運用を行うことは、初心者にとっても有意義といえそうです。